Стратегия торговли опционами на Московской бирже

Стратегия торговли опционами

— это комбинирование в вашем инвестиционном портфеле различных опционов, а иногда и базисных активов для достижения поставленных задач и целей. В зависимости от поведения рынка, можно выделить несколько типов стратегий: бычьи, медвежьи и стратегии нейтралитета (когда цена актива стоит на месте).Бычьи стратегии применяются, когда ожидается движение рынка вверх, медвежьи используются, соответственно, при движении рынка вниз, а нейтральные — когда цена стоит на месте.

Для большей наглядности мы будем использовать графики.

Давайте рассмотрим график первой стратегии и узнаем, на что следует обращать внимание при изучении графиков.

В верхней части рисунка мы видим наш портфель, то есть, какие инструменты мы покупали или продавали. Необходимые нам графы следующие: тип опциона (колл или пут), страйк (цена исполнения), количество, премия по опциону (стоимость опциона).

При описании стратегии мы будем использовать понятие «точка безубыточности». Это тот уровень цен страйк и базисного актива на спот-рынке, при котором наша стратегия начинает приносить прибыль. Зона убытков — это тот уровень цен, при котором наши позиции убыточны.

Для упрощения понимания графиков, базисным активом опционов, рассматриваемых в примерах, будет фьючерсный контракт на акции Газпром.

Начнем наше знакомство со стратегиями с простейшего.

Часть 1 (Стратегия торговли опционами):

1. Первая стратегия торговли опционами.

Покупка опциона колл (Long call).

Как мы помним, опцион колл — это право покупателя купить товар по зафиксированной заранее цене. В каких же ситуациях используется такая стратегия?

Покупка опциона колл используется в случаях, когда инвестор уверен, что цена базисного товара на спотовом рынке пойдет вверх. Вы покупаете опцион, и чем выше цена на базисный актив при исполнении сделки, тем большей будет ваша прибыль. Все это мы уже рассматривали в наших уроках, а теперь попробуем разобраться на графике с конкретным примером.

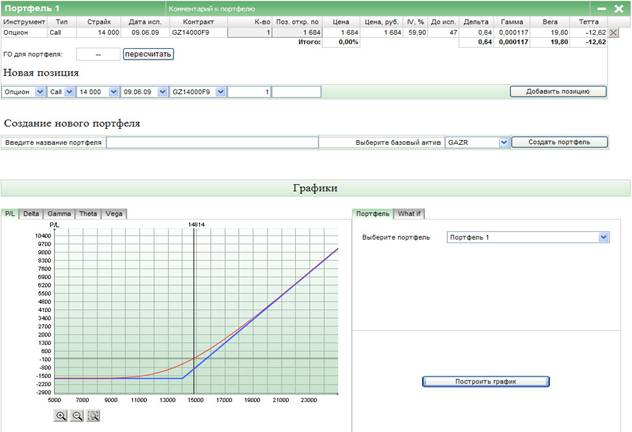

График 1. Покупка опциона колл

На графике изображена покупка опциона колл на фьючерсный контракт на акции Газпрома с премией 1684 рубля. Страйк опциона -14000 рублей. Наша стратегия принесет прибыль, если цена базисного актива вырастет выше цены страйк на величину премии, то есть точка 15684 (14000+1684) рубля будет точкой безубыточности.

Ваша потенциальная прибыль не ограничена. Насколько подорожает фьючерс настолько высокой и будет прибыль. Ваши убытки ограничены только стоимостью опциона, то есть 1684 рублями.

2. Вторая стратегия торговли опционами.

Продажа опциона колл (Short Call)

Продавать опциона колл следует, если вы уверены в том, что цена базисного актива на спот-рынке пойдет вниз. Вы продаете опцион колл, получаете премию и, в случае падения цены на актив, сделка не исполняется. Давайте посмотрим на график.

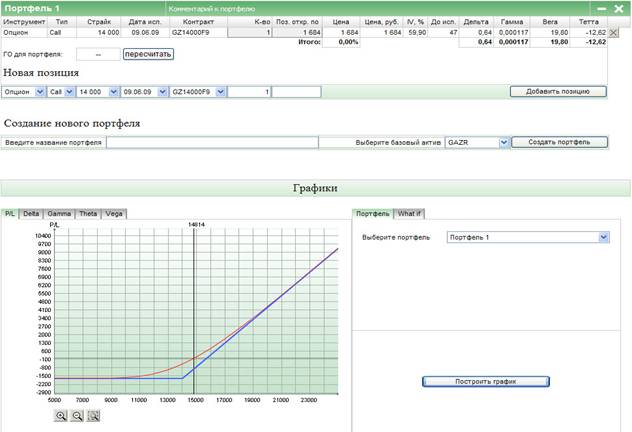

График 2. Продажа опциона колл

Вы продаете такой же, как и в предыдущем случае, опцион со страйком 14000 рублей и премией 1684 рубля. В случае, если цена базисного актива пойдет вниз, и на дату исполнения сделки будет ниже, чем цена исполнения, покупатель не станет исполнять контракт. Наша прибыль в таком случае равна 1684 рублям премия за опцион.

При использовании этой довольно примитивной стратегии нужно быть очень аккуратным. Дело в том, что наша прибыль ограничена стоимостью опциона, в то время, как убытки не ограничены ничем. Что это значит? Если цена на базисный актив начнет расти, то мы уйдем в зону ничем неограниченных убытков.

3. Третья стратегия торговли опционами.

Покупка опциона пут (Long Put).

Опцион пут — это право покупателя продать товар продавцу опциона по заранее обговоренной цене в будущем. Таким образом, смысл данной стратегии заключается в том, чтобы купить опцион пут и продать базисный актив при экспирации сделки, когда цена на базисный актив буде ниже, чем цена страйк-контракта. Смотрим на график.

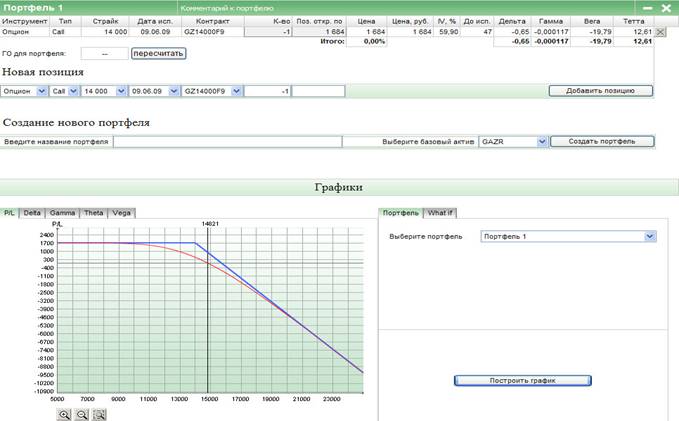

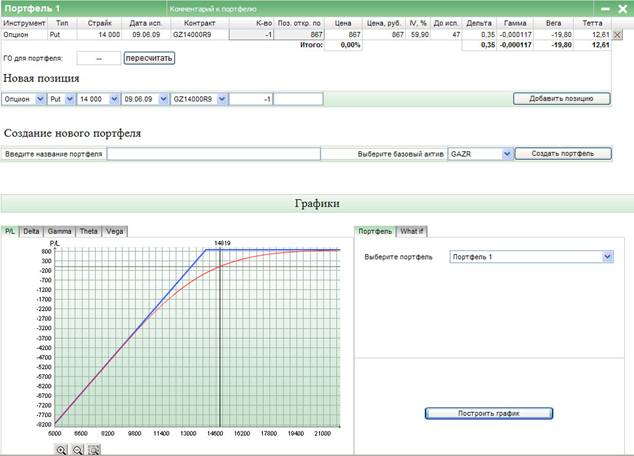

График 3. Покупка опциона пут

Вы предполагаете, что цена на акции Газпрома в будущем упадет, покупаете опцион пут со страйком = 14000 рублей и платите премию 867 рублей. Начиная с цены на базисный актив = 13133 рублей, и ниже — это ваша прибыль (14000 — 867). Если цена поднимается выше этой отметки, то вашим убытком будет являться только стоимость опциона, т.е. 867 рублей.

Очень хорошая стратегия для новичков срочного рынка. Ваша потенциальная прибыль ничем не ограничена, а ваши возможные убытки ограничены ценой контракта.

4. Четвертая стратегия торговли опционами.

Продажа опциона пут (Short Put).

Такая стратегия применяется при ожидаемом повышении цены на базисный актив опциона на спот рынке (нежелание покупателя опциона исполнять сделку при экспирации).

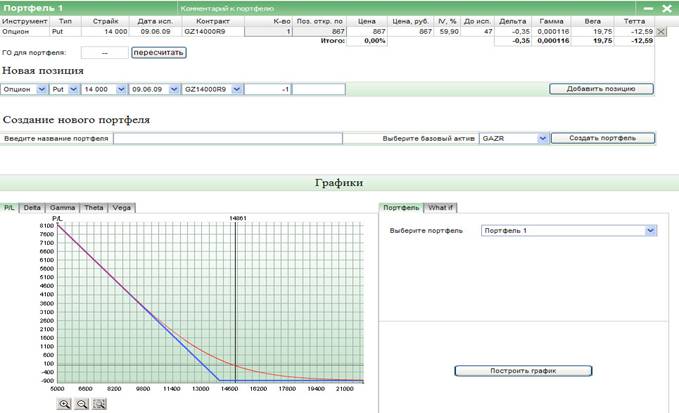

График 4. Продажа опциона пут

Допустим, вы думаете, что цена на акции Газпрома пойдет вниз, и продаете опцион пут со страйком = 14000 рублей с премией 867 рублей. В том случае, если цена на базисный актив поднимается выше отметки 13133 рубля (14000-867), то опцион не исполняется, и вы получаете прибыль в размере премии опциона. При использовании этой стратегии нужно быть очень осторожным. Ваши убытки ничем не ограничены, и если цена на базисный актив пойдет вниз, вы можете очень много потерять. Ваша прибыль, как уже говорилось выше, ограничена премией опциона.

Это 4 самые элементарные стратегии состоящие из покупки или продажи только одного инструмента. Давайте перейдем к более сложному. Для выполнения следующих стратегий нам потребуется пополнить наш инвестиционный портфель двумя опционными контрактами.

5. Пятая стратегия торговли опционами.

Бычий колл спрэд (Bull Call Spread).

Применяется такая стратегия в случае, вашей уверенности, в том, что цена на базисный актив пойдет вверх, но рост будет ограничен.

Эта стратегия предполагает одновременно и покупку и продажу опциона колл. У опционов должны быть одинаковые сроки исполнения, но разные страйки. Страйк купленного опциона должен быть меньше страйка проданного.

Смотрим график.

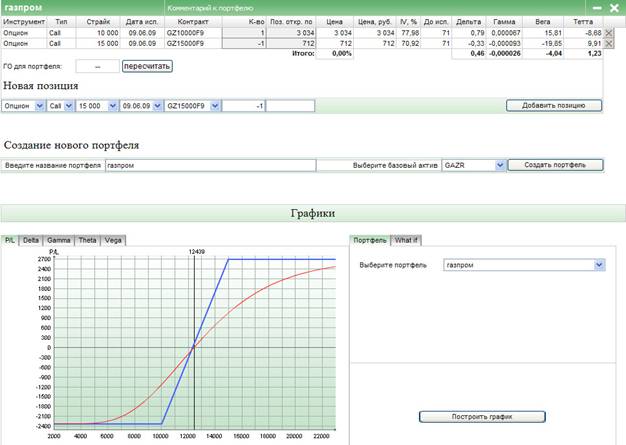

График 5. Бычий колл спрэд

Вы покупаете опцион колл со страйком = 10000 рублей по цене 3034 рублей, думая, что цена фьючерса в момент исполнения сделки не будет больше 15000 рублей. Чтобы вернуть себе часть денег, потраченных при приобретении опциона, вы продаете другой опцион колл с такой же датой исполнения, но другим страйком. Разумеется, страйк должен соответствовать вашим ожиданиям касательно цены актива на спот-рынке в момент исполнения сделки. В нашем случае — это 15000 рублей. Таким образом, вы удешевляете стоимость своей позиции с 3034 до 2400 рублей (разница между полученной премией за проданный опцион и потраченными средствами при покупке опциона: 3034-712 = 2322 рубля).

В том случае, если цена на базисный актив будет подниматься, ваша прибыль будет начинаться в точке 12322 рублей (страйк купленного опциона + потраченные средства: 10000 + 2322), и ограничена точкой 15000 рублей (страйк проданного опциона).

Убыток при данной стратегии возникнет в том случае, если цена на базисный актив не вырастет. Ограничен он только премией, уплаченной за купленный опцион, минус премия выплаченная вам за проданный контракт, то есть 2322 рубля.

6. Шестая стратегия торговли опционами.

Медвежий колл спрэд. Bear Call Spread

Смысл стратегии примерно такой же, как и в случае с бычьим колл-спрэдом, но она применяется, когда цена на базисный актив должна пойти вниз умеренно и падение ограничено.

Одновременно покупается и продается опцион колл с одинаковым сроком исполнения, но с разными страйками. Разница с прошлой стратегией в том, что необходимо продать опцион колл со страйком ниже, чем у опциона, который покупается.

На графике вы можете увидеть эту стратегию.

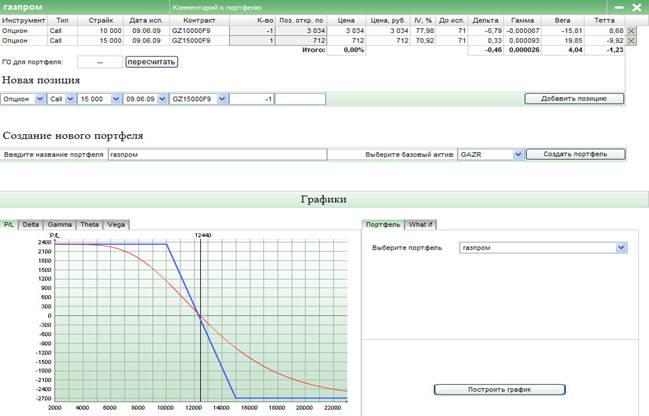

График 6. Медвежий колл спрэд

Мы продаем опцион колл со страйком в 10000 рублей по цене 3034 рублей, рассчитывая, что цена на базовый актив не вырастет. Для того чтобы подстраховать позицию, мы откупаем опцион колл с таким же сроком исполнения, но с более высоким страйком.

На графике видно, что мы купили опцион колл со страйком 15000 рублей по цене 712 рублей. В итоге, наша совокупная премия составит 2322 (3034-712) рубля.

Это наша максимальная прибыль при условии, что цена не будет расти выше 10000 рублей. Убытки начнутся в точке 12678 рублей и выше ( страйк проданного, минус страйк купленного, минус совокупная премия: 15000-10000-2322=2678 рублей). То есть, убытки ограничены и максимум составляют 2678 рублей.

7. Седьмая стратегия торговли опционами.

Бычий пут спрэд. Bull Put Spread

По смыслу стратегия похожа на предыдущие. Заключается она в продаже дорогого опциона пут с большим страйком в надежде, что цена на базисный актив вырастет. Для того, что бы подстраховаться от падения цены, мы покупаем пут-опцион с таким же сроком исполнения, как и проданный, но со страйком ниже.

Давайте посмотрим на график.

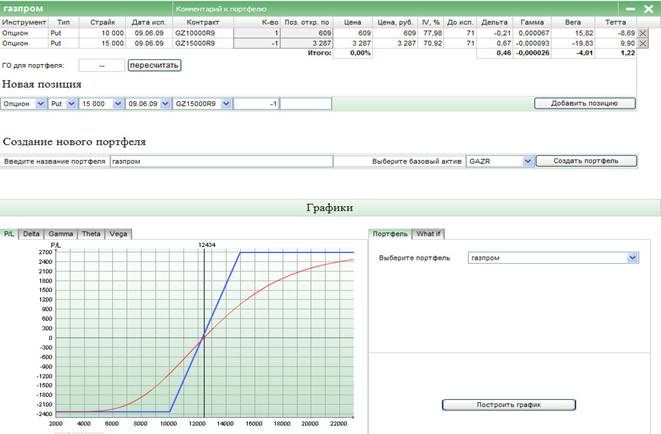

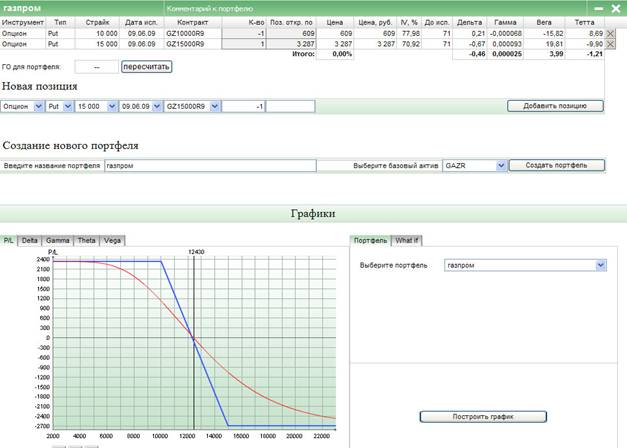

График 7. Бычий пут спрэд

Как видно на графике, опцион пут со страйком 15000 рублей был продан за 3287 рублей. Для страховки мы откупили более дешевый опцион пут за 609 рублей, но уже со страйком 10000 рублей. Итого, чистая премия равна 2678 (3287-609) рублей.

Стратегия принесет прибыль, если цена на актив не будет снижаться ниже, чем точка в 12322 (15000 — 2678) рубля. Все что ниже этой цены — наш убыток. Он ограничен и при самом худшем сценарии составит 2322 (15000-10000-2678) рубля.

8. Восьмая стратегия торговли опционами.

Медвежий пут спрэд. Bear Put Spread.

Стратегия применяется в том случае, если у вас есть уверенность в падении рынка до определенного момента. Заключается она в покупке дорогого опциона пут с большим страйком. Чтобы снизить стоимость позиции продается такой же опцион пут, но с меньшим страйком. Страйк выбирается на уровне цены на спот-рынке в момент экспирации. Смысл следующий: опцион продается с целью получения премии, но при сильном падении мы ограничиваем и нашу прибыль, поэтому стратегию следует применять только тогда, когда есть уверенность в том, что падение будет несильным! В противном случае, лучше применять стратегию «Покупка опциона пут».

Давайте рассмотрим пример.

График 8. Медвежий пут спрэд

Мы купили опцион пут со страйком = 15000 рублей за 3287 рублей. Наше предположение, что цена на актив будет падать и остановится примерно на цене в 10000 тысяч рублей. Поэтому мы продаем такой же опцион пут со страйком = 10000 рублей. Чем больше разница между страйками, тем больше вероятная прибыль при падении рынка и выше расходы на открытие позиции, так как опцион с меньшим страйком получится продать за меньшую сумму.

Итак, наши расходы при открытии позиций составили 2678 рублей (3287 — 609).

Стратегия принесет нам прибыль в том случае, если цена базисного актива составит 12322 рубля (15000-2678). Максимальная прибыль будет равна 2322 рубля (страйк купленного, минус страйк проданного пута, минус совокупная премия, при цене базисного актива, равной страйку проданного пута (10000 рублей)).

Все, что ниже 12322 рублей — наши убытки. Они ограничены и составят величину выплаченной премии (2678 рублей).

Часть 2 (Стратегия торговли опционами)

1. Стрэдл, покупка (Long Straddle)

Стратегия применяется в тех случаях, когда вы уверены в сильном движении на рынке, но не знаете, в какую сторону будет это движение. Стратегия заключается в покупке опционов Put и Call с одинаковым страйком и с одинаковым сроком исполнения. Цена страйк, как правило, равна цене базисного актива на спот-рынке в момент заключения опционного контракта.

Рассмотрим все вышесказанное на примере:

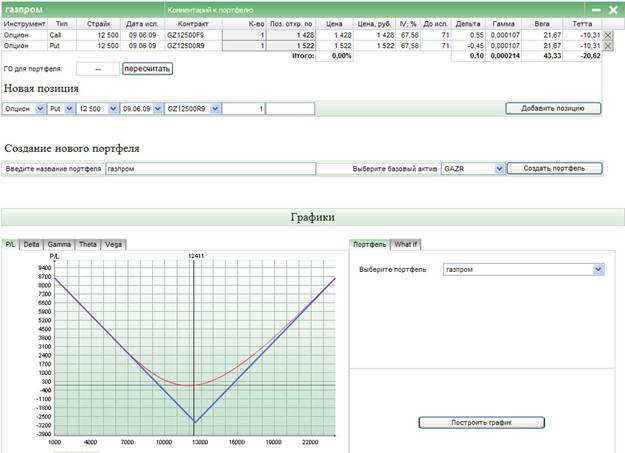

График 1. Стратегия «покупка стрэдл»

Как мы видим на графике, нами были куплены опционы колл и пут со страйком = 12500 рублей. Общая премия по двум опционам составила 2950 рублей (1428+1522).

Стратегия принесет прибыль в случае роста цены фьючерса выше отметки в 15450 рублей (страйк 12500 + общая выплаченная премия 2950) либо при падении цены ниже 9550 рублей (страйк 12500 — премия 2950).

Убытки ограничены премией, то есть, в случае не попадания цены базисного актива в выше указанные рамки, наш максимальный убыток будет составлять 2950 рублей при цене базисного актива 12500 рублей.

2. Стрэдл, продажа

Стратегия используется в том случае, если вы предполагаете, что цена на базисный товар будет колебаться около страйка. Стратегия заключается в продаже опциона колл и пут с одинаковыми страйками и сроками исполнения.

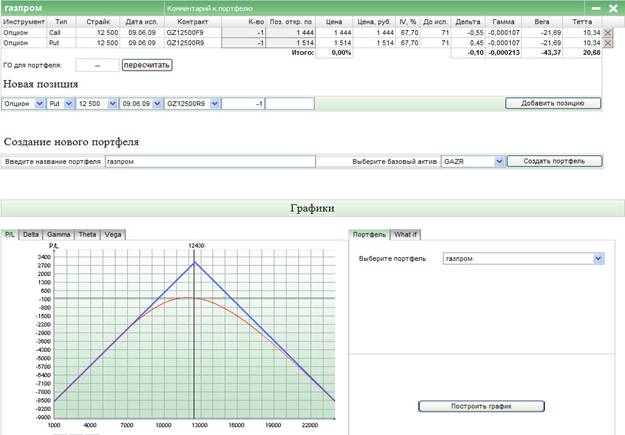

График 2. Стратегия «продажа стрэдл»

Нами были проданы опцион колл и опцион пут со страйком = 12500р. Наша прибыль (премия, выплаченная покупателем) составила 2958 рублей (1444 + 1514). Если цена базисного актива в момент исполнения сделки вырастет выше 15458 (страйк 12500 + премия 2958) рублей или опустится ниже 9542 (12500 — 2958), мы понесем убытки. Как вы видите на графике, зона прибыли похожа на небольшой треугольник. Она ограничена только выплаченной в момент заключения сделок премией.

Убытки, как вы понимаете, не ограничены ничем. Если цена пересечет выше обозначенные рамки в любом направлении, то убыток может быть очень серьезным.

3. Стрэнгл, покупка

Стратегия применяется, если вы считаете, что цена на базисный актив на спот-рынке либо вырастет, либо упадет. Она заключается в покупке опциона пут и покупке опциона кол. Срок исполнения опционов должен быть одинаковым, а страйк опциона колл выше, чем страйк опциона пут. Эта стратегия отличается от стратегии покупки стрэддла тем, что за счет разных страйков стоимость открытия позиции значительно снижается. При этом снижается и вероятность достижения положительного результата, т.к. зона убытков будет значительно шире, чем в стратегии покупки опциона стредл.

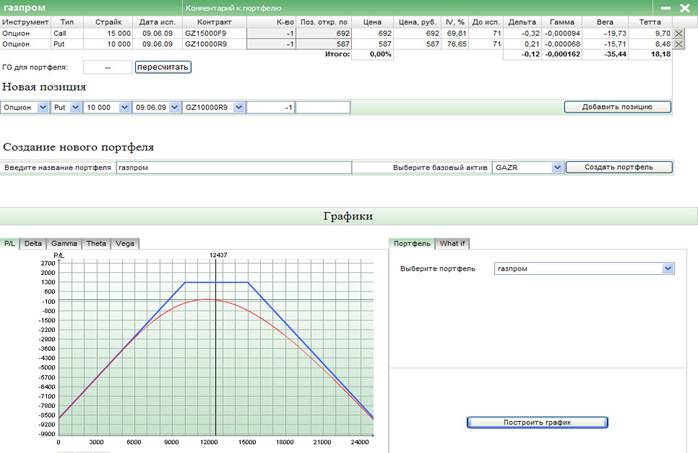

График 3. Стратегия покупка стрэнгл

Как мы видим на графике, произошла покупка опционов пут и колл.

Страйк опциона колл = 15000 рублей, страйк опциона пут = 10000р. Общая выплаченная премия равна 1279 руб. (692+587). Стратегия принесет нам прибыль в том случае, если цена на базисный актив будет равна:

1) Страйк опциона колл + премия = 15 000 + 1279 = 16279, если цена идет вверх;

2) Страйк опциона пут — премия = 10000 — 1279 = 8721, если цена на базовый актив идет вниз.

Убытки при использовании данной стратегии, в том случае, если ни один из этих опционов не исполнится, ограничены только премией, то есть, 1279 рублей.

4. Стрэнгл, продажа

Эта стратегия используется, когда инвестор уверен, что цена на базовый актив не будет меняться в будущем или будет меняться незначительно.

Она заключается в том, чтобы продать опцион кол и опцион пут с одинаковым сроком исполнения, но с разными страйками. Страйк опциона колл должен быть выше страйка опциона пут. Страйки следует выбирать, ориентируясь на собственное мнение о том, в каком диапазоне будет торговаться базисный актив. Страйк опциона колл выбираем по верхнему уровню предполагаемого диапазона цен базисного актива, страйк пута — по нижнему.

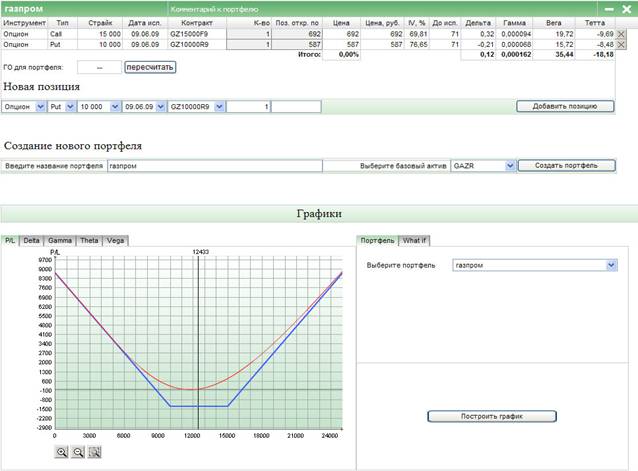

График 4. Стратегия продажа стрэнгл

Смотрим график. Нами было продано два опциона: опцион колл со страйком 15000 рублей и опцион пут со страйком 10000 рублей. В момент продажи опциона мы получаем прибыль, которая складывается из премий за два проданных опциона. 692 рубля за опцион колл + 587 рублей за опцион пут. Итого, наша прибыль = 1279 рублей.

Как мы видим на графике, зона прибыли начинается с цены актива = 8721 рубль и заканчивается при повышении цены до 16279 рублей. Нижняя точка прибыльности вычисляется путем вычитания из цены страйка опциона пут совокупной премии за проданные опционы: 10000 — 1279 = 8721 рубль. Верхняя граница зоны прибыльности складывается из страйка опциона колл и совокупной премии: 15000+1279 = 16279 рублей.

Необходимо понимать, что если какой то из наших опционов все-таки исполнится, то наша прибыль будет меньше, чем сумма совокупной премии.

Все что находится за зоной прибыли — наш убыток, который совершенно ничем не ограничен. Поэтому данная стратегия относится к категории рискованных.

5. Стрип

Стратегия применяется в том случае, если вы предполагаете, что цена будет двигаться и, скорее всего, падать.

Она заключается в покупке колла и двух опционов пут с одинаковой датой истечения контрактов, а цены исполнения могут быть одинаковыми или разными.

Здесь нам стоит вспомнить стратегию стрэдл, где мы покупали пут и колл. Эта стратегия также ориентирована на падение и рост цены актива. Стратегия стрип отличается от покупки стрэдла тем, что мы покупаем два опциона пут. Таким образом, падение цены более вероятно.

Давайте рассмотрим график:

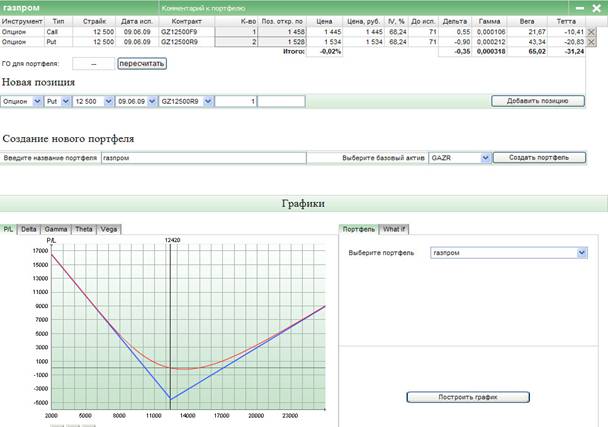

График 5. Стратегия Стрип

Как мы видим на графике куплен опцион колл со страйком 12500 рублей по цене 1458 рублей, и два опциона пут с такими же страйками, но по цене 1528 рублей. Итого, наш убыток на момент открытия позиций составляет 4514 рублей (1458 + 1528×2).

Наша стратегия принесет нам прибыль, если цена упадет ниже 10243 рублей (12500 -4514/2) или вырастет выше, 17014 рублей (12500+4514). Однако, так как у нас два опциона пут, наша прибыль будет выше, если цена опуститься.

Наш убыток ограничен суммой выплаченной премии (4514 рублей) и произойдет, если на момент исполнения сделки цена будет находиться в промежутке между точками 10243 и 17014 рублей.

6. Стрэп

Стратегия стрэп зеркальна предыдущей стратегии. Она применяется в том случае, если неизвестно куда именно пойдет цена на актив, но существует большая вероятность того, что она пойдет вверх. Мы покупаем два опцина колл и один опцион пут с одинаковыми сроками исполнения, но с разными или одинаковыми страйками.

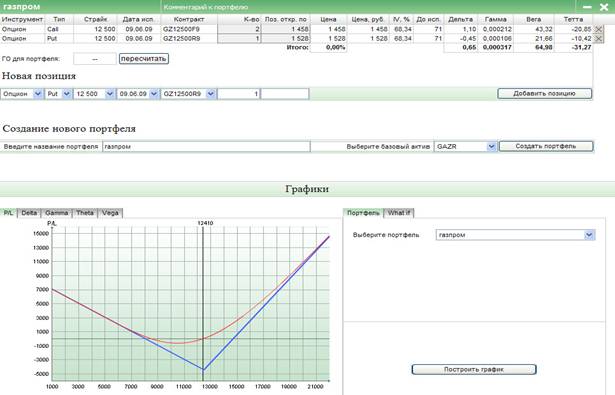

График 6. Стратегия стрэп

На графике вы можете увидеть, что куплен опцион пут со страйком 12500 рублей по цене 1528р. и два опциона колл с таким же страйком по цене 1458 рублей. Наша прибыль будет начинаться в точке 14757 (12500+4514/2) рублей, если цена пойдет вверх и 7986 рублей (12500 — 4514), если цена пойдет вниз.

Наши убытки ограничены ценой, уплаченной при покупке опционов(1528+1458×2 = 4514). Они появятся в том случае, если все опционы при сроке исполнения сделки окажутся бесполезными. При этом максимальный убыток будет в точке 12500р.

7. Обратный бычий спрэд. Bull Backspread

Стратегия применяется в том случае, если вы уверены, что рынок будет расти или, как минимум, не падать.

Так как вы уверены в росте цены актива, то покупаете обычный опцион колл и продаете еще и опцион пут. Смысл продажи пута заключается в «отбивании» затрат на приобретение колла. Позиция может быть беззатратной.

Смотрим график:

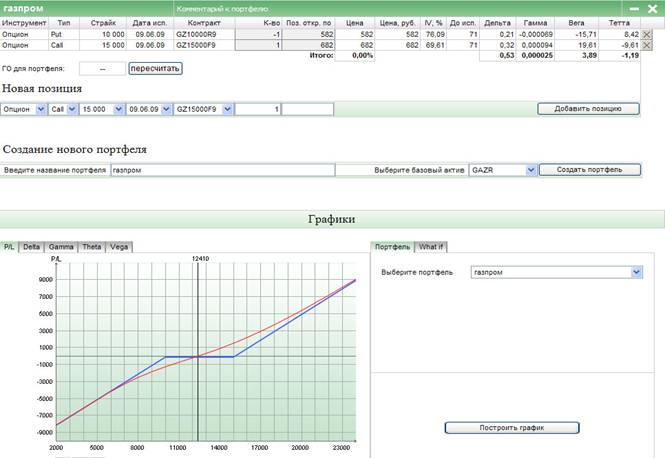

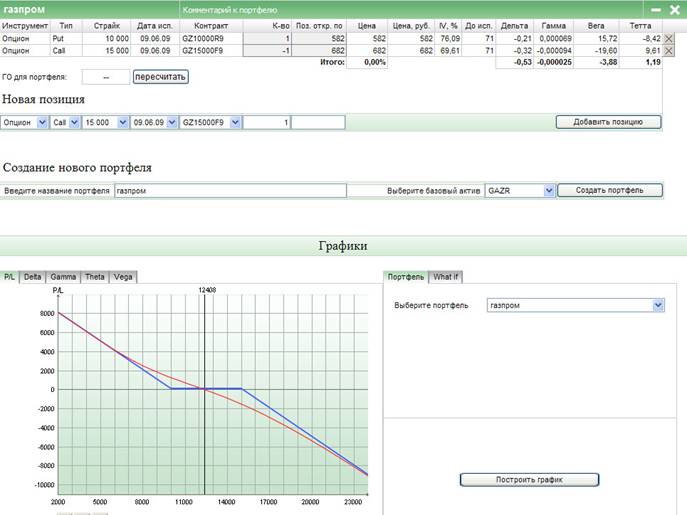

График 7. Обратный бычий спрэд

Мы покупаем опцион колл со страйком 15000 рублей по цене 682 рубля и в это же время продаем опцион пут со страйком в 10000 рублей по цене 582 рубля. То есть, наши убытки на момент совершения операции составят всего 100 рублей (682-582).

Стратегия принесет нам прибыль, если цена на актив поднимется выше 15100 (страйк колла + совокупная премия за опцион) рублей. Все, что ниже этой стоимости — зона убытков. Убытки в данной стратегии, как и прибыль не ограничены. В том случае, если цена актива упадет до 10000 рублей, наш убыток составит 100 рублей. Если цена опустится ниже 10000 рублей, неограниченные убытки будут расти пропорционально снижению.

8. Обратный медвежий спрэд. Bear Backspread.

Смысл примерно такой же, как и в прошлой стратегии, но в данном случае необходима уверенность в падении цены на базовый актив. Мы покупаем опцион пут и продаем опцион колл с одинаковыми сроками исполнения. Страйк купленного пута должен быть ниже страйка проданного колла.

График 8. Обратный бычий спрэд

В данном случае нами куплен опцион пут со страйком 10000 рублей по цене 582 рубля и продан опцион колл со страйком 15000 рублей по цене 682 рубля. Итого, наша прибыль на момент заключения позиции составила 100 рублей.

От точки 15100 (15000 + 100)рублей и выше наша позиция по коллу принесет нам неограниченные убытки. От точки 10000 рублей до точки 15000 рублей наша прибыль будет равна премии (682-582 = 100р). И, наконец, все, что ниже точки 10000 (страйк проданного колла) станет нашей прибылью. Она ничем не ограничена, а значит, чем ниже цена на актив, тем больше прибыль.

9. Пропорциональный колл спрэд

Стратегия применяется, если вы уверены, в незначительном росте рынка до какого-то определенного уровня. Вы продаете два опциона колл со страйком, находящимся, примерно, на этом уровне и покупаете один опцион колл с меньшим страйком.

Смысл заключается в следующем: если цена упадет то продажей опционов, мы застрахуем нашу позицию по покупке колла; если цена вырастет до страйка проданных опционов, мы получим прибыль; в том случае, если она вырастет выше этого уровня, мы уходим в убыток.

Давайте рассмотрим график:

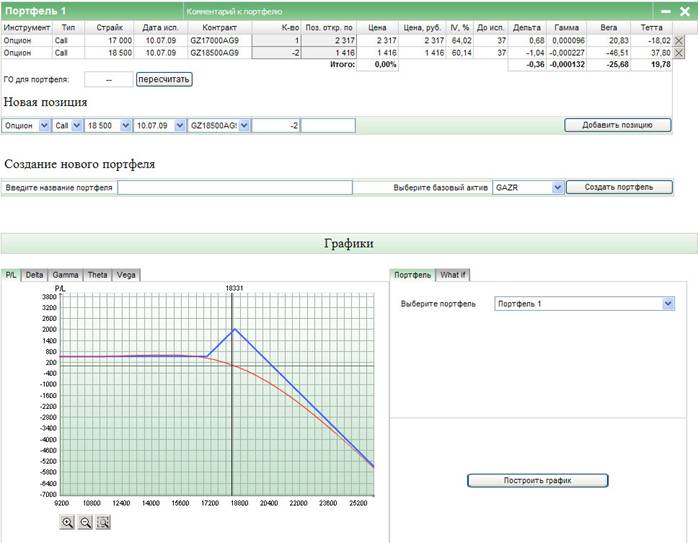

График 9. Пропорциональный колл спрэд

Мы продаем два опциона колл со страйком 18500 по цене 1416 рублей каждый. Одновременно мы покупаем один опцион колл со страйком 17000 рублей по цене 2317 рублей. Наша прибыль на момент совершения операции = 515 рублей (1416×2-2317). Посмотрим на график: если цена на актив падает, мы получаем только премию в размере 515 рублей, если цена поднимается до цены страйка купленного колла, то мы начинаем получать дополнительный доход. В точке 18500 рублей (страйк проданных коллов) наша прибыль будет максимальной: 2015 (18500-17000+515) рублей. Затем, при росте цены актива, прибыль будет уменьшаться и на уровне 20515 рублей (18500+2015) у нас начнутся ничем не ограниченные убытки.

10. Пропорциональный пут спрэд

Эта стратегия прямо противоположна предыдущей. Она используется, когда цена колеблется и, вероятнее всего, снизится до какого-то определенного уровня. Согласно этой стратегии, необходимо купить один пут с более высоким страйком и продать два с более низким. Таким образом, мы страхуем свою позицию от роста цены, но в то же время, при значительном падении наши убытки ничем не ограничены.

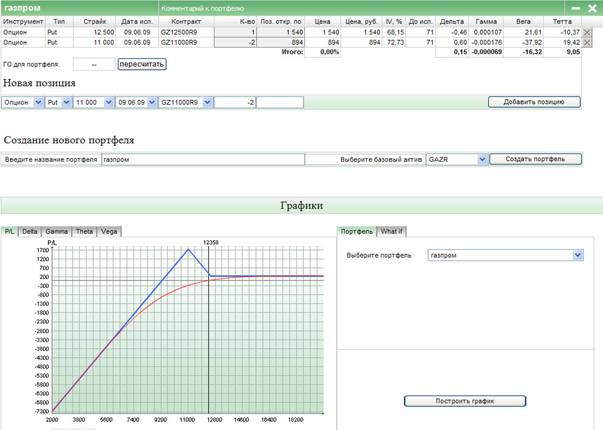

График 10. Пропорциональный пут спрэд

Мы купили опцион пут со страйком 12000 рублей по цене 1540 руб. и продали два пута со страйком 11000 рублей по цене 894 р. На момент совершения операции наша прибыль составила 248 (894×2-1540) рублей.

На графике видно, что при росте цены наша прибыль будет на уровне премии, полученной при совершении операции (248 р).

С уровня в 12500 рублей (страйк проданных путов) наша прибыль увеличивается и в точке 11000 рублей (страйк купленного пута) она будет максимальной (12500-11000-248 = 1748р). Зона прибыли закончится на уровне 9252 (11000-1748) рубля. Ниже начинается зона убытков. В случае дальнейшего падения цены они не ограничены.

Часть 3 (Стратегия торговли опционами)

1. Пропорциональный обратный колл спрэд. Call Ratio Backspread.

Данная стратегия применяется в том случае, если цена базового актива может как упасть, так и значительно вырасти. Заключается она в покупке двух опционов колл и продаже опциона колл, но с меньшим страйком.

Смысл стратегии следующий: вы продаете дорогой опцион и на деньги, полученные с продажи, покупаете несколько дешевых .

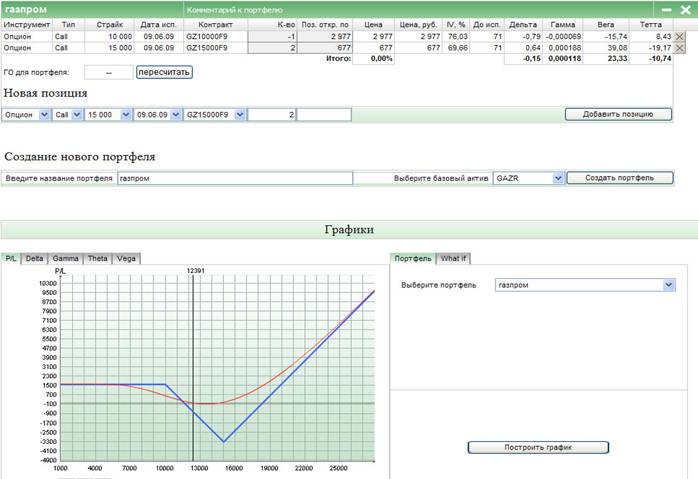

График 1. Пропорциональный обратный колл спрэд. Call Ratio Backspread.

Нами куплено два дешевых опциона колл со страйком 15000 рублей и продан один дорогой со страйком 10000 рублей. Наша прибыль при открытии позиции составила 1623 рубля (2977-677×2).

Теперь смотрим на график. При цене проданного базового актива в 10000 рублей наш проданный опцион колл выходит в деньги. Другими словами, мы начинаем терять нашу премию. В точке 11623 рубля (10000 +1623) мы выходим в зону убытков. При уровне, равном 15000 (страйк купленных опционов), получим максимальный убыток, так как проданный нами колл уже вышел в деньги, а купленные коллы еще не начали приносить доход. Максимальный убыток равен 3377 рублям (Страйк купленных — Страйк проданных — Совокупная премия = 15000 -10000 -1623 = 3377).

При росте цены актива выше 15000 рублей, купленные опционы выходят в деньги и появляется прибыль. Точка безубыточности находится на уровне 18377 (15000+3377) рублей. Выше этого уровня начинается ничем не ограниченная прибыль.

2. Пропорциональный обратный пут спрэд. Put Ratio Backspread.

Стратегия применяется в том случае, если ожидается изменение цены, а ее падение более вероятно. Если цена не меняется, то наши убытки ограничены.

Заключается стратегия в продаже одного дорогого опциона пут и покупке двух более дешевых опционов, имеющих низкий страйк.

Смотрим график:

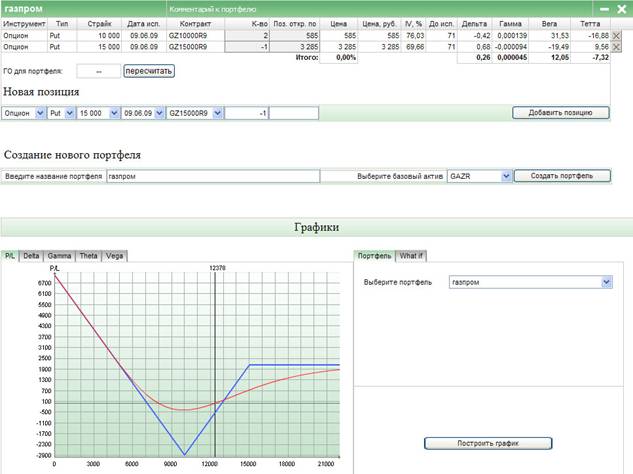

График 2. Пропорциональный обратный пут спрэд. Call Ratio Backspread.

Как мы видим на графике, нами продан опцион пут со страйком 15000 рублей по цене 3285 рублей. В то же время куплены два пута со страйком 10000 рублей по цене 585 каждый. На момент открытия позиции наша прибыль равна 2115 (3285-585×2) рублям.

Обратим внимание на кривую прибыли. При стоимости актива больше 15000 рублей (страйка проданного опциона), мы находимся в плюсе; затем, при снижении цены актива прибыль уменьшается, и, дойдя до точки 12885 рублей (Страйк проданного пута — Совокупная премия), мы входим в зону убытков. Максимальный убыток возникает при цене актива равной страйку купленных опционов = 10000 рублей. Связано это с тем, что дорогой проданный опцион вышел в деньги, а купленные путы еще не приносят прибыли.

Максимальный убыток = Страйк проданного пута — Страйк купленных путов — Совокупная премия = 15000 — 10000 — 2115 = 2885 рублей.

При дальнейшем снижении цены мы выходим в зону прибыли на уровне: 10000 — 2885 = 7115 рублей. Чем ниже будет опускаться цена, тем выше будет ничем не ограниченная прибыль.

3. Бабочка покупка

Стратегия применяется в том случае, если цена на базовый актив должна остаться в текущем диапазоне. Главная задача стратегии — застраховать нашу позицию от падения цены и ограничить убытки.

Для этого покупается дорогой опцион колл с маленьким страйком и дешевый колл с большим страйком. В то же время продаются два опциона колл со с средним страйком. Продажей опционов колл мы страхуем свои убытки.

Давайте посмотрим нам график:

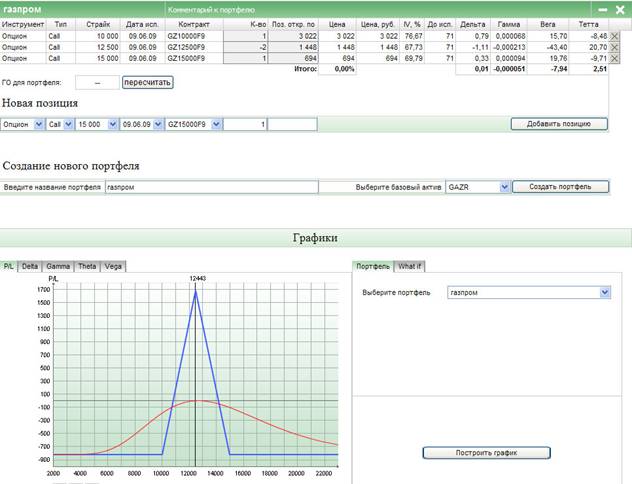

График 3. Бабочка покупка

Куплен опцион колл со страйком = 10000 рублей и опцион колл со страйком = 15000 руб. Проданы два опциона колл со страйками = 15000 р. Совокупный убыток по всей позиции составил 820 рублей (3022+694-1448×2).

Как только цена на базовый актив вырастает до 10000 рублей, наш убыток начинает уменьшаться и при цене 10820 рублей мы выходим на точку безубыточности (10000+820).

Стратегия принесет нам максимальную прибыль при страйке 12500 (страйк проданных опционов) и будет равна 1680 рублям (12500-10820). После того, как цена поднимется выше 12500 рублей, прибыль будет уменьшаться и при цене 14800 (12500+1680) р. мы снова выйдем в зону убытков, которые ограничены уплаченной премией (820 рублей).

Конечно, эта стратегия призвана ограничивать убытки при падении цены, но, к сожалению, также она ограничивает и нашу прибыль.

4. Бабочка продажа

Стратегия используется, если цена на базовый актив будет расти или снижаться (высокая волатильность).

Для реализации стратегии мы покупаем 2 опциона колл со средним страйком, продаем опцион колл с маленьким страйком и продаем опцион колл с большим страйком.

Смотрим график:

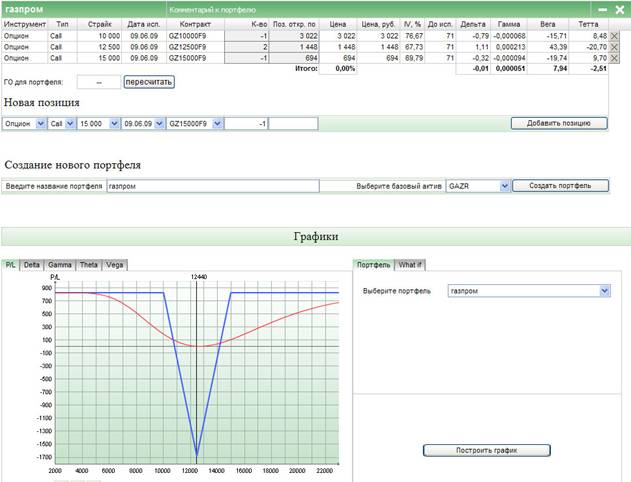

График 4. Бабочка продажа

Как можно видеть на графике, наша прибыль при совершении операции равна 820 рублям (3022+694-1448×2). При стратегии «бабочка продажа» максимальная прибыль равна премии, полученной в результате совершения операции.

Далее, когда цена на актив вырастает до страйка дорогого проданного опциона колл (10000 рублей), прибыль начинает уменьшаться, и, в результате, при цене актива 10820 рублей (10000+820), мы выходим в зону убытков. Зона убытков — это треугольник внизу нашего графика. Пик треугольника — это максимальные убытки данной стратегии. В нашем случае они будут равны 12500 — 10820 = 1680 р. Затем, когда цена вырастет до уровня 14180 рублей (12500+1680), мы снова войдем в зону прибыли, которая также ограничена полученной премией в 820 рублей.

Итак, данная стратегия ограничивает нашу прибыль премией, полученной при совершении операций с опционами. Также она ограничивает наш убыток в случае низкой волатильности и выхода цены из диапазона.

5. Кондор покупка

Эта стратегия очень похожа на стратегию покупки бабочки. Различие между ними только в том, что там мы продавали два опциона с одним и тем же страйком, а здесь продаем два опциона с разными страйками для увеличения процента «попадания» значения цены в зону прибылей.

Согласно этой стратегии, необходимо купить дорогой колл с маленьким страйком и дешевый колл с большим страйком. В это же время нужно продать два опциона со средними страйками, различными по величине.

В таком случае, убыток по премии у нас будет выше, чем в стратегии «покупка бабочки».

Смотрим график:

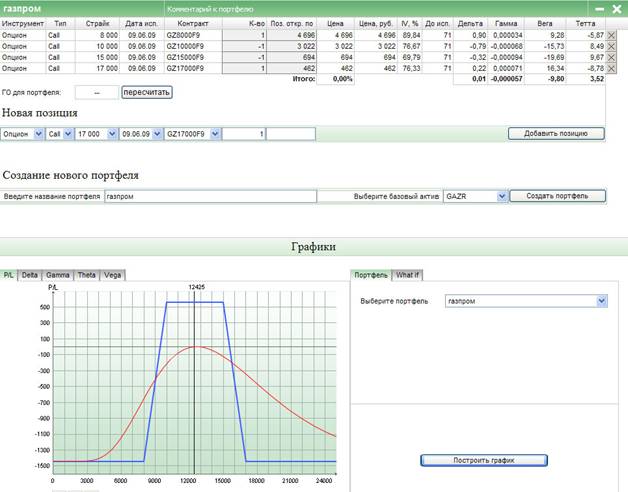

График 5. Кондор покупка

Как мы видим на графике, произошла покупка опциона колл со страйком 8000 рублей по цене 4696 рублей, опциона колл со страйком 17000 рублей и по цене 462 рублей. Также из графика следует, что два опциона колл, один со страйком 10000 рублей по цене 3022 рубля, и второй со страйком 15000 по цене 694 рубля продали.

Итого, наш общий убыток на момент совершения операции равен 1442 рублям (4696 + 462 — 694 — 3022).

Стратегия начнет приносить прибыль после достижения ценой базового актива величины, равной страйку дорогого купленного опциона + общая премия (8000+1442), то есть, при уровне цены 9442 рубля.

Максимальная прибыль = 10000 — 9442 = 558 рублей.

Если цена вырастет до величины 15558 рублей (15000+558), то наша стратегия начнет приносить убыток.

Итак, данная стратегия, конечно, очень похожа на стратегию «покупка бабочки», но потенциальная прибыль значительно уменьшена за счет продажи опционов с разными страйками, а шанс получить прибыль увеличен.

Кондор продажа

Стратегия аналогична стратегии «бабочка продажа». Отличие заключается в том, что для увеличения шанса попадания цены актива в зону прибылей, мы покупаем опционы с разными страйками. Соответственно, наша потенциальная прибыль также меньше.

Смотрим график:

График 6. Кондор продажа

Из графика видно, что при совершении операций с опционами мы получили премию в размере 1442 рублей. При росте цены до уровня нижнего страйка = 8000 рублей, наша прибыль начинает уменьшаться и, дойдя до величины 8000 + 1442 = 9442, мы входим в зону убытков.

Максимальный убыток = 10000 — 9442 = 558 р. Как только уровень цены актива дойдет до верхнего страйка купленного опциона колл (15000), убытки начнут снижаться, и на уровне 15558 (15000+558) рублей мы войдем в зону прибыли.

Итак, согласно данной стратегии убытки ограничены, но также величиной премии ограничена и наша прибыль.

Часть 4 (Стратегия торговли опционами)

С помощью комбинаций различных опционов мы можем создать синтетические базовые активы.

Необходимо использовать опцион и базовый актив — фьючерс.

1. Синтетический длинный опцион пут

Данная стратегия заменяет покупку пут и заключается в покупке 1 опциона колл и продаже базового актива. Она удобна, когда по нужному страйку опциона нет ликвидности (то есть такие опционы не продаются и не покупаются на бирже).

Давайте рассмотрим стратегию на графике:

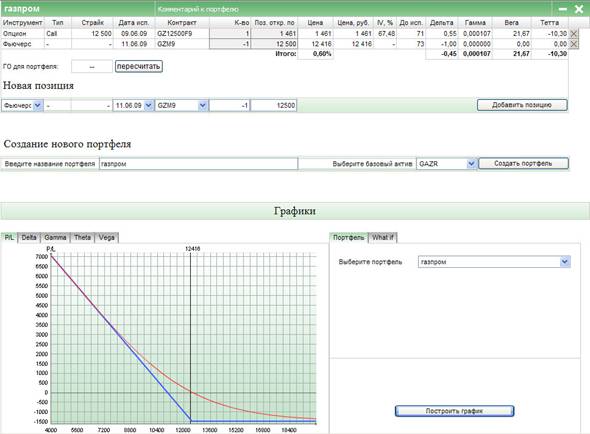

График 1. Длинный опцион пут

Как видно на рисунке, мы купили опцион колл со страйком 12500 рублей и одновременно продали фьючерс, являющийся базовым активом колла, по цене, равной его страйку. Таким образом, мы получили опцион пут со страйком 12500 рублей (см. график).

Если цена базового актива (то есть нашего фьючерса) растет, то мы получаем убытки в размере премии опциона колл; если цена на фьючерс падает, то после уровня в 11039 рублей (страйк опциона минус премия по опциону), мы получаем неограниченную прибыль. Как видите, такая комбинация в точности идентична стратегии «покупка опциона пут ( урок» опционные стратегии«, первая часть, «покупка опциона пут». — прим. ред).

2. Синтетический длинный колл

Эта стратегия заменяет покупку опциона колл и заключается в покупке опциона пут и покупке базового актива. Она используется, когда нет возможности купить опцион колл.

Смотрим график:

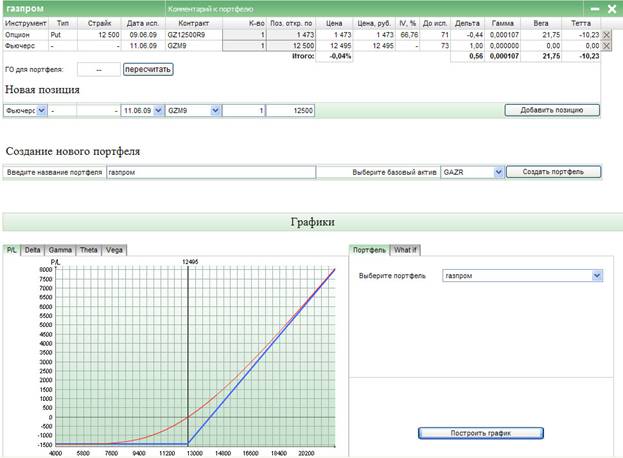

График 2. Синтетический опцион колл

Мы приобрели опцион пут со страйком 12500 рублей и в это же время купили фьючерс.

Если цена будет расти, то, чем выше она будет подниматься, тем больше будет наша прибыль. Если цена на фьючерс пойдет вниз, то в убытках будет только премия, выплаченная за опцион пут.

Зона прибыли начинается, как и в стратегии опциона колл, с уровня страйк + премия, то есть с точки 13973 (12500+1473) рубля.

3. Синтетический короткий пут

Данная стратегия образуется из продажи опциона колл и покупки базового актива. Применяется при росте или не падении рынка.

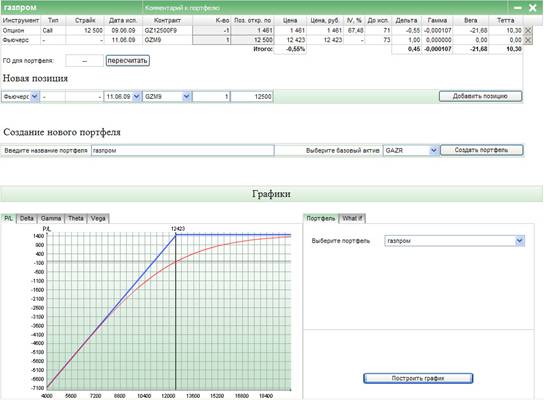

График 3. Синтетический короткий пут

Мы продаем опцион колл со страйком 12500 рублей и в этот же момент покупаем фьючерс. Как видим на графике, наша прибыль ограничена премией по коллу, а убыток не ограничен ничем. Зона убытков начинается при уровне цены на фьючерс в 11039 (12500-1461) рублей. При снижении цены наш убыток, также как и при продаже опциона пут, ничем не ограничен.

4. Синтетический короткий колл

Такой синтетический опцион формируется из покупки фьючерса и продажи опциона пут. Данная стратегия применяется, также как и в случае продажи опциона колл, при падении рынка.

Внимание на график:

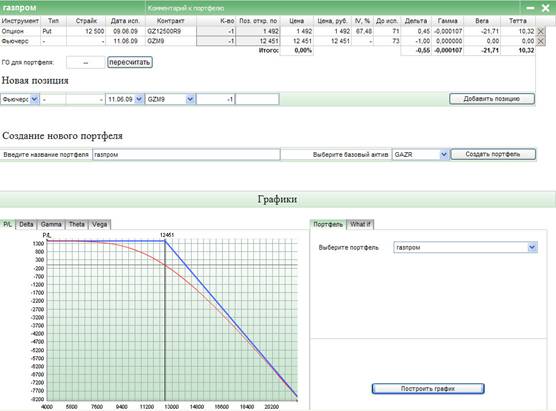

График 4. Синтетический короткий колл

Нами проданы фьючерс по цене 12451 и опцион пут со страйком 12500 рублей (разница несущественная и значения не имеет). Премия за опцион пут составила 1492 рубля. В случае падения рынка, это и будет наша прибыль. В случае роста рынка, после уровня в 13992 (12500+1492) рубля начнется ничем не ограниченный убыток.

Спасибо за статью. А в какой программе сделаны графики?

Sergei, пожалуйста, http://www.option.ru/analysis/option?#position

В синтетическом коротком колл ошибка в начале, фьюч тоже продавать надо,а не покупать, дальше в примере с расчетами уже правильно написано