Алгоритм торговли на FORTS (пример 1)

1. Торгуемые инструменты (алгоритм торговли):

1 . Si стоп – 0,2% от цены (при цене 50 000 – примерно 100 пунктов).

2. RTS стоп -0,2% от цены (при цене 100 000 – примерно 200 пунктов).

Дополнительно смотреть: корреляция SI и RTS между собой, фьючерсы Сбербанка и Газпрома(их направление и уровни) для подтверждения сигналов.

Торговля ведется с 11:00 до 18:45.

Первый час и вечернюю сессию не торгую.

Алгоритм торговли на FORTS:

2. Ключевые точки.

Утром, до открытия торгов, смотрю графики D1 торгуемых инструментов:

1. Общий глобальный тренд последнего месяца – двух.

2. Ближайшие сильные уровни поддержки/сопротивления (ближайшие экстремы цены) провожу по ним уровни. Смотрю, встречались ли они раньше в истории, если да – это еще больше усиливает эти уровни. Эти уровни образуют мой торговый канал.

3. Смотрю как цена ведет себя внутри канала, от какого уровня она отбилась и куда идет: какие свечи были в последние 2 – 3 дня, есть ли запас хода до следующего уровня, есть ли ложные пробои, возможен ли разворот или пробой.

4. Оцениваю, как мы закрылись вчера (ATR, размах, хай и лоу вчерашнего дня).

5. После определения общего тренда перехожу на таймфрейм М5. Провожу уровни по хай и лоу вчерашнего дня – это образует рабочий канал на сегодня, но в нем торговля ведется ТОЛЬКО в сторону дневного тренда:

Если на дневке, есть сильный тренд – то торговля начинается после пробоя внутредневного канала в сторону тренда. Если на дневке, мы зажаты в узком канале (в последние дни боковик) – то торговля начинается после ложного пробоя, возврата и закрепления во внутредневном канале. Торговать в данном случае можно и в лонг и в шорт.

Много полезной информации в плане торговли на бинарных опционах можно найти на сайте binium.ru. Также можно подобрать оптимального брокера для торговли.

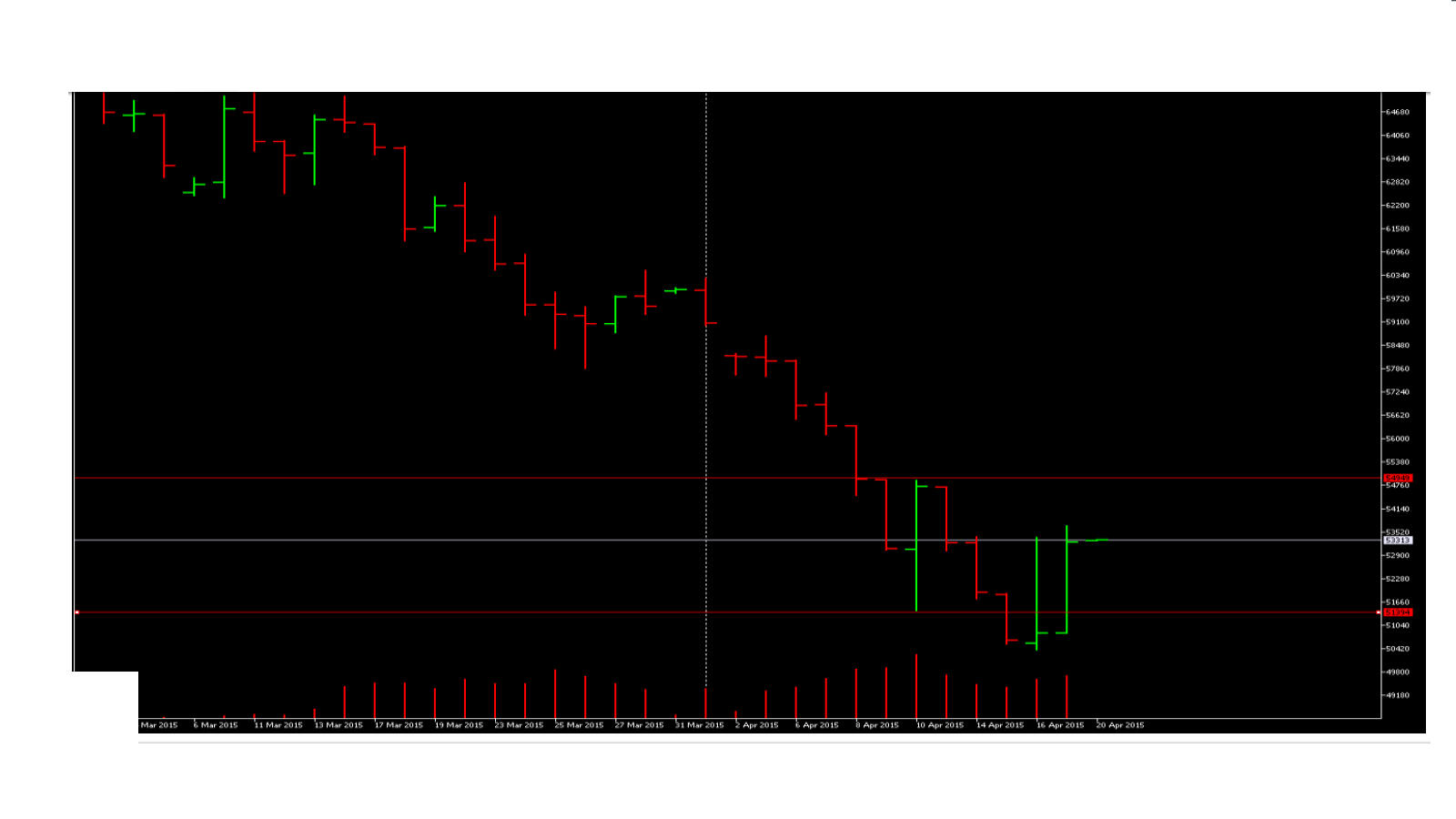

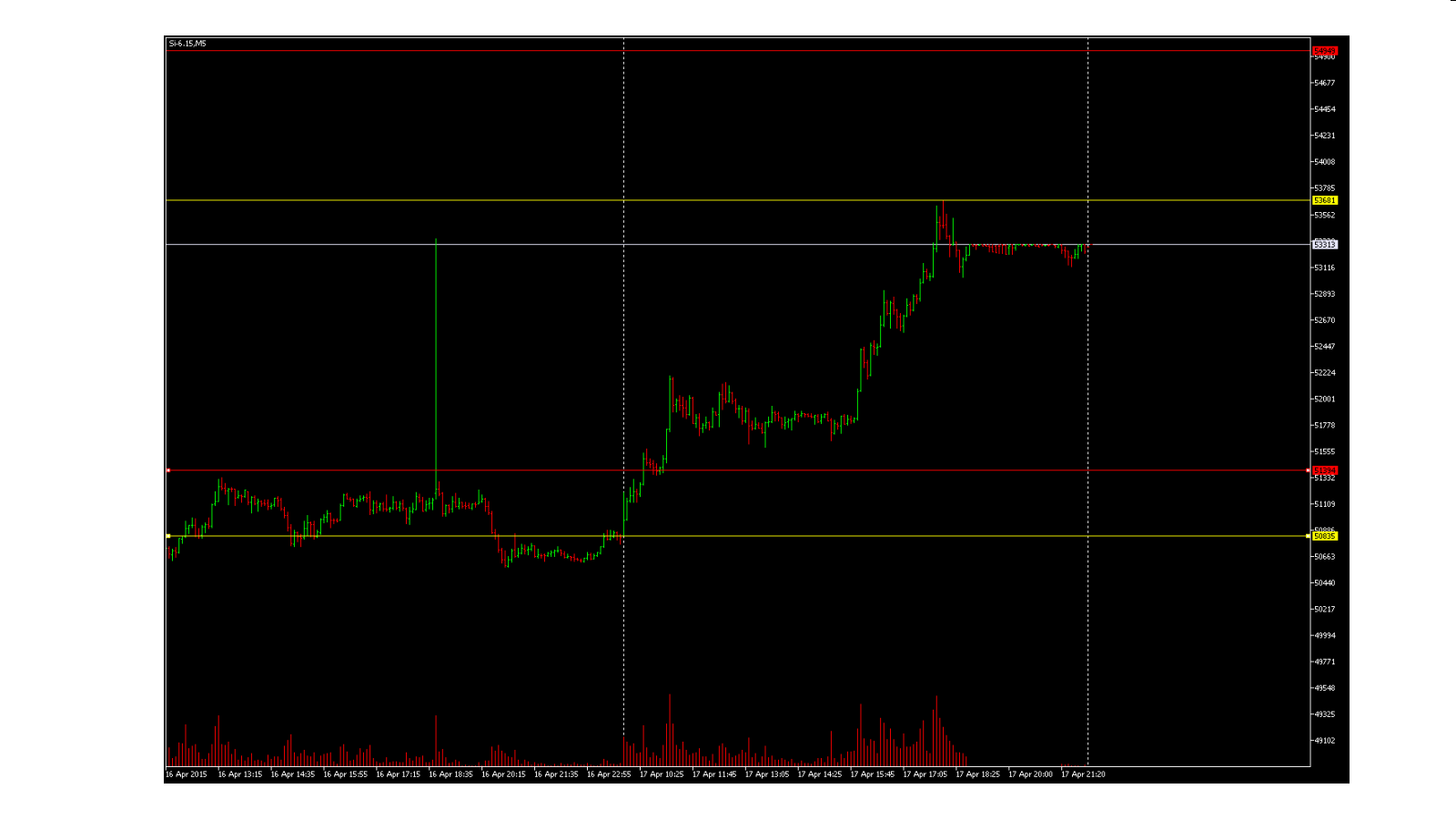

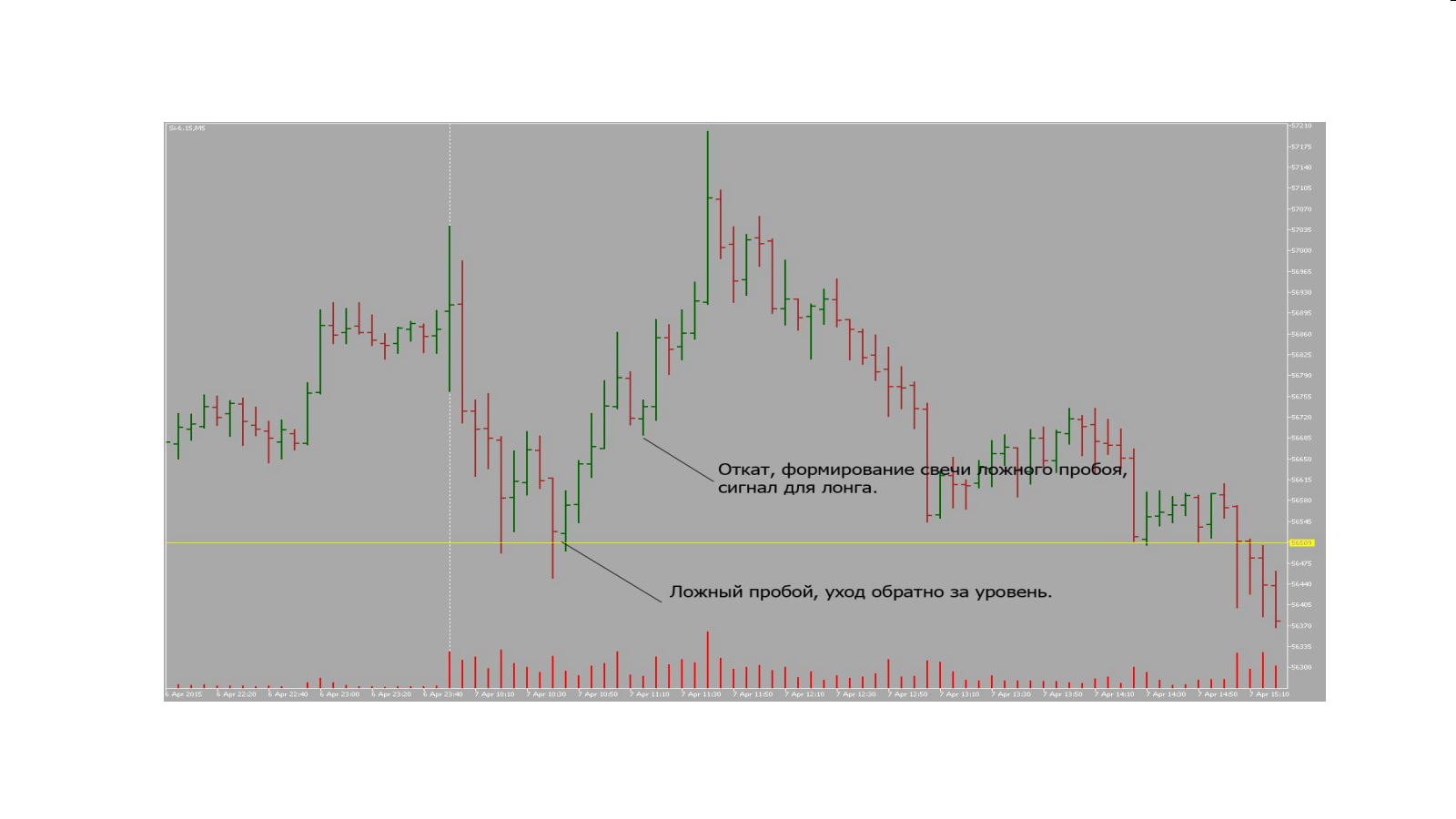

Пример: дневной график D1 и 5 минутный график M5 ( фьючерс доллар-рубль SI)

График D1. Глобальный тренд – шорт. В данном случае считаю важными 2 уровня: верхний – экстрем отката, нижний – преидущий лоу. Мы сделали ложный пробой обнвив лоу, зашли обратно за уровень и закрылись выше уровня. Считаю что внутри дня можно идти в лонг по локальной модели до верхнего уровня. Далее ухожу на М5 и провожу уровни по хай и лоу последнего дня:

График М5: Красные уровни пришли с дневки, желтые – Хай и Лоу вчерашнего дня. Считаю что после закрепления цены выше хая вчерашнего дня можно вставать в лонг до верхнего красного уровня.

3. Торгуемый паттерн.

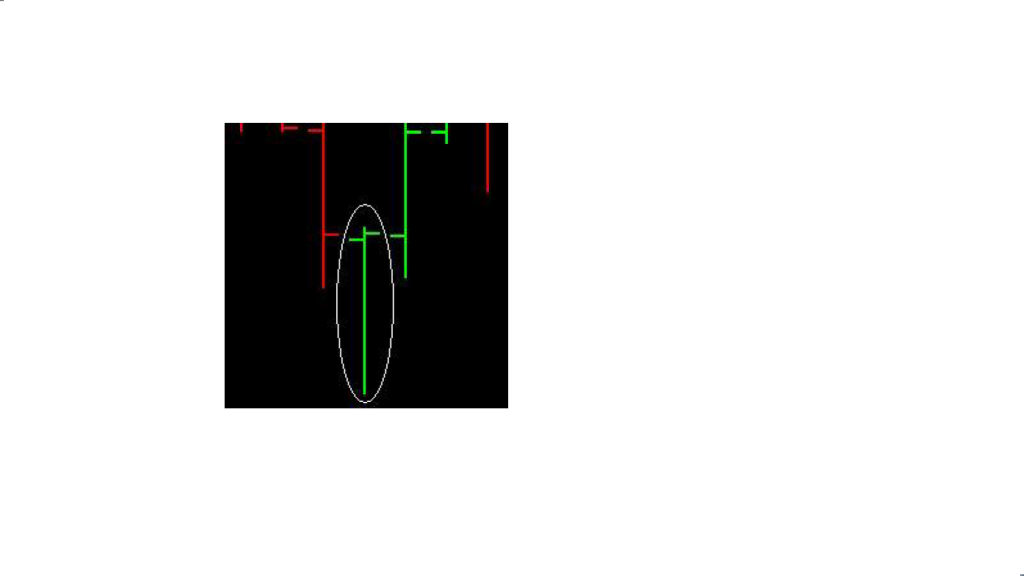

Свечной ложный пробой относительно прошлого хая/лоу на графике М5.

Условия (Для лонга):

1. Предыдущая свеча шотровая.

2. Свеча ложного пробоя образует новый лоу.

3. Свеча ложного пробоя закрывается в пределах предыдущей свечи.

4. Желательно чтобы тело было меньше хвоста.

5. Обязательно ли чтобы свеча ложного пробоя открывалась с гэпом?????

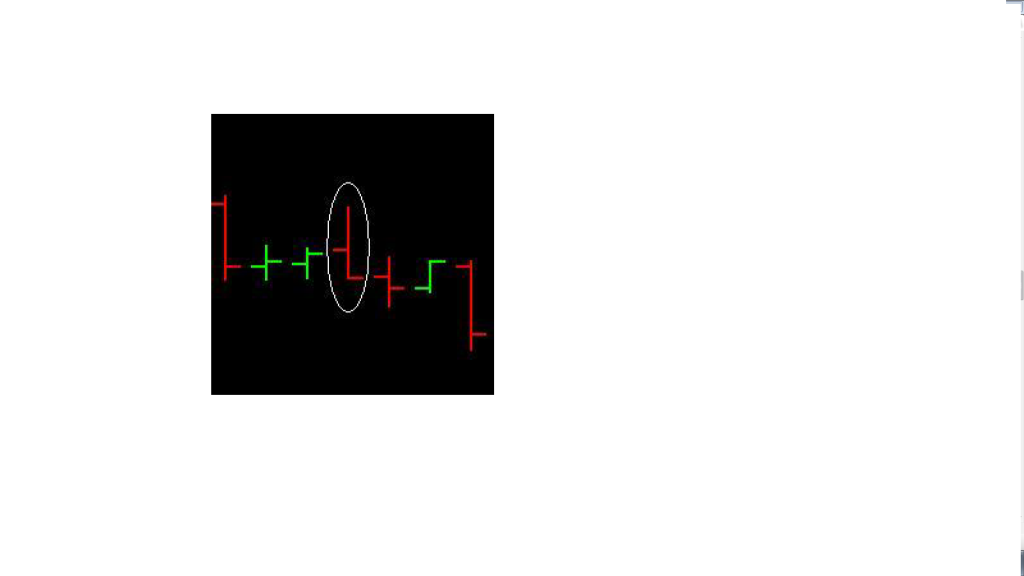

Условия (Для шорта):

6. Предыдущая свеча лонговая.

7. Свеча ложного пробоя образует новый хай.

8. Свеча ложного пробоя закрывается в пределах предыдущей свечи.

9. Желательно чтобы тело было меньше хвоста.

10. Обязательно ли чтобы свеча ложного пробоя открывалась с гэпом?????

- На графике M5 жду подходов к уровням.

- Жду, пока один из этих уровней пробьют, после этого жду, пока цена вернется за уровень.

- Точкой входа является формирование отката или проторговки и свеча ложного свечного пробоя.

- После закрытия свечи, образовавшей ложный пробой, ставлю отложенный ордер по цене закрытия.

- Стоп-лосс и тейк-профит выставляется следом за ордером.

- Стоп не должен превышать треть дневного лимита потерь (отсюда и формирование количества контрактов по каждой сделке по каждому инструменту).

6. Модель: Пробой и закрепление.

- На графике M5 жду подходов к уровням.

- Жду, пока один из этих уровней пробьют (с импульсом и закреплением).

- Точной входа является формирование отката или проторговки и свеча ложного свечного пробоя.

- После закрытия свечи, образовавшей ложный пробой, ставлю отложенный ордер по цене закрытия.

- Стоп-лосс и тейк-профит выставляется следом за ордером.

- Стоп не должен превышать треть дневного лимита потерь (отсюда и формирование количества контрактов по каждой сделке по каждому инструменту).

7. Выход из позиции.

После выставления ордера уровни стопа и тейка не передвигаются. Либо стоп либо тейк (иначе сломается статистика).

Выход частями:

1 контракт – 3 к 1

2 контракта – частями : 1 контракт — 3 к 1, 1 контракт – 4 к 1

3 контракта – частями : 2 контракт — 3 к 1, 1 контракт – 4 к 1

4 контракта – частями : 2 контракт — 3 к 1, 2 контракта – 4 к 1

И так далее, но первая часть (3 к 1) контрактов должна быть 50 – 60% от всей позы.

8. Риски.

При оценке потенциала в сделке (3 к 1 и т.д) и формировании позы (насколько короткийстоп) следует учитывать:

- Возможность поставить технический стоп (за хвост свечи ложного пробоя или за всю проторговку).

- Если такой возможность нет – ставим треть от дневного лимита потерь.

Дневной лимит потерь составляет не более 2% от депозита.

Сделка не может быть заключена если нет потенциала хода минимум 3 к 1 (близко уровниили стоп слишком велик).

Не терять больше 30% от заработанного в предыдущих сделках.

9. Риск-менеджмент

1. Максимальный риск на день – 2% от депозита.

2. Максимальный риск на сделку — 0,6% от депозита.

3. Максимальное количество убыточных сделок подряд за день – 3, после этого неторговать, смотреть почему и где ошибки. Если их нет – не твой день.

4. НИКОГДА не заходить в сделку если цена уже ушла от точки входа, Вход ТОЛЬКО по цене закрытия бара, сформировавшего ложный пробой.

10. Рост

- Если закрыл неделю в плюсе, добавляем позу: От 1 до 5 контрактов – увеличиваем по одному, после позы в 5 контрактов добавляем 20%, но только со следующей недели.

- Если закрыл неделю в минусе, убавляем позу: в обратной последовательности, но только со следующей недели.

11. Статистика

- После рабочего дня, когда рынок закрыт, делаю скрины сделок с последующим разбором (правильная ли была сделка, куда рынок пошел дальше, были ли еще точки входа).

- Все сделки заносятся в отдельный документ или на сайт статистики для последующего понимания статистики прибыльных/убыточных сделок, среднего профита/убытка, среднего прибыльного/убыточного дня или другого периода.

Всем удачи.